Sparst du schon oder konsumierst du noch? In diesem Beitrag erfährst du wieso eine Einmalanlage viel besser ist als ein Sparplan! Wieso es trotzdem sinnvoll ist, erfährst du anschließend. Zusätzlich teile ich dir zwei spannende Ideen für Sparpläne.

Die Juni Ausgabe des Geldmags ist veröffentlicht. Diesmal geht es um das spannende Thema Dividendenstrategie. Da darf das Thema Sparplan nicht fehlen. Beim Leitartikel von Kai könnt ihr alle Artikel anlesen, bevor ihr das Geldmag downloaded.

Inhalt

Was ist ein Sparplan?

Ein Sparplan ist eine Vereinbarung zwischen einem Sparenden und einer Bank / Kapitalanlagegesellschaft. Der Unterschied zur Einmalanlage sind die wiederkehrenden und regelmäßigen Einzahlungen. Diese können in unterschiedlichsten Intervallen je nach Broker erfolgen. Beispielsweise bietet die Consorsbank den 1. und 15. Im Monat an. Hake am besten bei deinem Broker nach, wann er die Sparpläne ausführt.

Ein Vorteil des Sparplans kann der sogenannte Cost-Average-Effekt sein. Bei einer regelmäßigen Anlage kann er zu einem günstigeren Durchschnittskosteneffekt führen. Dies kommt zustande, da der Sparende regelmäßig beispielsweise €100 investiert und bei rückläufigen Kursen dadurch mehr Anteile kauft kann als bei einer Einmalanlage. Hierzu aber später nochmals mehr.

Es gibt unterschiedlichste Ausprägungen von Sparplänen, angefangen von Bausparverträgen, Riester-Sparpläne, Banksparpläne (Tages bzw. Festgeld) aber selbstverständlich auch Aktien-, Rohstoff- und ETF-Sparpläne. Nicht jeder Broker bietet beispielsweise jede Aktie an, was dazu führen kann, dass die meisten Investoren nicht nur ein Depot bei einer Bank haben, sondern mehrere. Ich habe beispielsweise aktuell vier, wobei ich nur 2 davon für Sparpläne verwende.

Bei den nachfolgenden Ausführungen betrachte ich ausschließlich Aktien- und ETF-Sparpläne.

Welche Vor- und Nachteile bietet dir ein Sparplan?

Sparpläne und Einmalanlagen haben wie jede Anlageform Vor- und Nachteile. Grundsätzlich hast du ein Marktrisiko und dadurch ein Verlustrisiko bei Anlagen in Wertpapieren. Des Weiteren können zusätzlich Fremdwährungsverluste eintreten, wenn eine Währung abwertet.

Spezielle Vor- und Nachteile von Sparplänen und Einmalanlagen:

Vor- und Nachteile von Sparplänen:

+ Cost-Average Effekt

+ geringe monatliche Sparraten, teilweise sogar schon ab €10

+ hohe Flexibilität durch anpassbare Sparraten (kostenlos)

+ du bist bereits mit 0,1 Anteilen bereits Anteilseigner und dividendenberechtigt

+ dividendenberechtigt, zum Zeitpunkt des Erwerbs

+ „automatisches“ Sparen, konstanter Vermögensaufbau

– beschränkte Sparplanauswahl

– vergleichsweise hohe Gebühren (z.B. Consorsbank 1,5%, dies führt bei einer angenommenen Sparrate von €2.000 zu €30 Gebühren).

– feste Sparplanausführungen (keine Einflussnahme, z.B. 1. oder 15.)

Vor- und Nachteile von Einmalanlagen:

+ Zinseszinseffekt

+ langfristig Einmalanlagen meist renditestärker

+ Einflussnahme auf Kaufausführung / Chance auf passenden Einstiegspunkt

– Betrag muss vor der Erstanlage vorhanden sein

– mögliche Risiken durch ungünstige Einstiegszeitpunkte, insbesondere bei kurzfristigen Anlagezeiträumen

Wann solltest du dich definitiv für eine Einmalanlage entscheiden?

Natürlich gibt es auch wieder nicht nur eine Meinung oder ein Vorgehen. Studien zeigen jedoch, dass die Einmalanlage dem Sparplan gegenüber Vorteile hat. Zumindest, wenn man die historischen Daten betrachtet und einen langfristigen Anlagehorizont hat.

Grundannahme kurzfristige Anlage bei fallenden Märkten:

- Investitionsdauer: 12 Monate

- Kapitaleinsatz einmalig: €12.000

- Wertentwicklung -10,5%

Bei einer Einmalanlage verliert dein Kapital am Ende des Jahres €1.260 an Wert, dementsprechend hast du nur noch €10.740 übrig. Während bei einem Sparplan die Verluste geringer ausfallen. Du investierst nämlich jeden Monat €1.000 und du erhältst immer mehr Anteile, wenn der Kurs des ETFs weiter fällt. Bei demselben Wertverfall über 12 Monate hinweg, hättest du demnach nur -3,9% (€-467,56) Verlust erlitten. Von deinem Kapitaleinsatz sind noch €11.532,44 übrig.

Bei fallenden Märkten lohnt sich also definitiv ein Sparplan gegenüber einer Einmalanlage, um deinen Verlust geringer ausfallen zu lassen. Darüber hinaus profitierst du sofort von steigenden Kursen, da das sogenannte Market-Timing (also das Ein- und Aussteigen zum optimalen Zeitpunkt) eher ein Zufallstreffer ist.

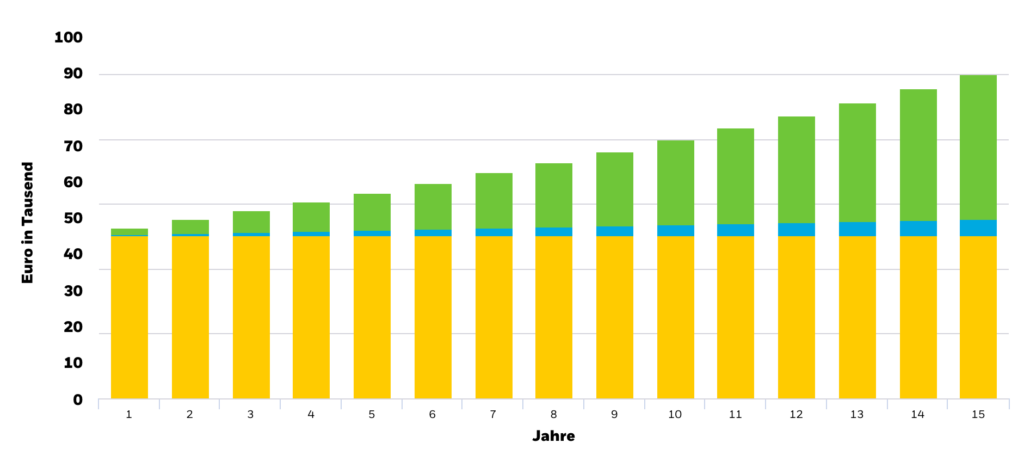

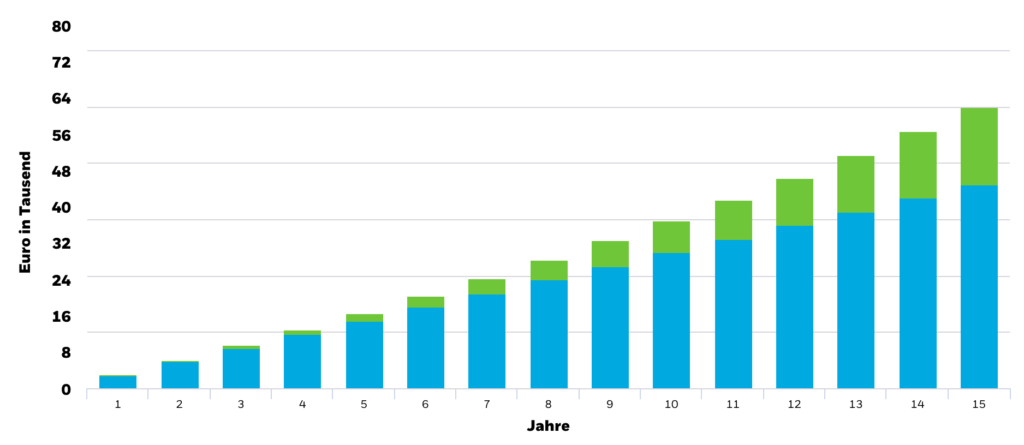

Grundannahme langfristige Anlage:

- Investitionsdauer: 15 Jahre

- Kapitaleinsatz einmalig: 45.000€ ggü. monatlichem Einsatz von 250€ über 15 Jahre

- Durchschnittliche Wertentwicklung iShares MSCI World (31.03.2001-31.03.2021): +4,18% p.a.

Bei langfristigen Anlagen kommt der Zinseszins, laut Einstein das 8. Weltwunder, zum Tragen. Wir vergleichen die oberen Parameter, ich zahle einmalig €45.000 in einen iShares MSCI World und erhalte nach 15 Jahren mit den oben genannten Parametern knapp €90.000 zurück und habe eine Rendite von €39.875,96 passiv erwirtschaftet (+199%).

Bei dem Sparplan erhalte ich bei der angenommen monatlichen Sparrate von €250 eine Gesamtsumme von etwas über €62.000 zurück, mein Wertzuwachs beträgt €17.038,33 (+138%).

Eine Einmalanlage ist gemäß den oben angenommenen historischen Daten aus den letzten 20 Jahren eindeutig ertragreicher als ein Sparplan.

Ehrlicherweise haben die wenigsten Menschen soviel Kapital zu Verfügung und können damit vom Zinseszins profitieren. Daher ist für den Vermögensaufbau die Möglichkeit des Sparplans eine sinnvolle Sache. Du legst monatlich einen fixen Betrag zurück, der langsam über die Jahre ansteigt und am Ende zu einer beträchtlichen Summe anwächst.

[geldmag]

Zwei spannende Ideen für Sparpläne

Mit den Sparplanbeispielen möchte ich dir zwei Ideen mit auf den Weg geben, sofort aktiv zu werden. Die erste Idee ist „jeden Monat Dividende kassieren“ und beim zweiten Sparplan die ein optimales „Change-Risiko Verhältnis“ zu erreichen.

Idee 1: Jeden Monat Dividende (Sparplan €300 in 3 Einzelaktien)

Ist dein Ziel per Sparplan jeden Monat einen Dividendenertrag zu erwirtschaften? Dein Vorteil ist, dass du den Kapitalrückfluss direkt siehst und dadurch möglicherweise noch motivierter bist in weitere Dividendenaktien zu investieren! Beispielsweise um dein Ziel, die Deckung deiner Handyrechnung über Dividendeneinnahmen zu bezahlen? Oder eine weitere Aktie eines Unternehmens aus Dividendenerträgen zu kaufen?

Investiere einfach in 3 verschiedene Aktien die quartalsweise Dividenden ausschütten, als Beispiel fallen mir hier: Cisco, AT&T oder Unilever ein. Mit jeweils €25 pro Aktie kannst du starten. Natürlich kannst du auch die Stückelung größer wählen, z.B. €100 pro Aktie. Damit verkürzt du die Dauer, um deine erste Handyrechnung mit Dividenden zu begleichen!

Idee 2: Investieren in ETFs mit optimalem Chance-Risiko-Verhältnis

Es gibt verschiedene Studien, die sich mit dem besten Chance-Risiko-Verhältnis beschäftigt haben, dass demnach bei 72% MSCI World und einen 28% MSCI EM liegt. Vereinfacht verwendest du das Verhältnis 70-30. Bei einer Sparrate von €100 investierst du €70 in den MSCI World, während du den Rest in den MSCI EM steckst.

So einfach und langweilig kann investieren sein! Beginne noch heute!

Ich investiere bei folgenden Brokern in Sparpläne: Consorsbank (Werbung) & Onvista.

Investierst du in Sparpläne? Teile es mir doch mit.

Hallo Finanzwolf,

danke für deinen Artikel. Ich sehe bei dieser Berechnung jedoch einen Haken, der Anleger, der die Einmalanlage wählt, hat bereits direkt die 45.000€, während der Sparplan Anleger sie erst über mehrere Jahre investiert. Das Ergebnis zeigt daher eher, wie wichtig es ist langfristig investiert zu sein und den Zinseszins für sich arbeiten zu lassen und weniger den Erfolg einer Einmalanlage.

Zudem würde auch durch die Schwankungen an der Börse der von dir angesprochene Durchschnittskosteneffekt entstehen, der ja als Vorteil bei dem Sparplan genannt wird. Wenn in der Berechnung aber einfach von einer bestimmten Durchschnittsrendite pro Jahr ausgegangen wird, dann gibt es ja sozusagen keine günstigeren Kurse mehr, durch die der Sparplan Anleger profitieren wurde durch günstige Nachkäufe. Statt dessen steigen die Preise aber linear jedes Jahr wie auf einem Sparbuch. Da ist es klar, dass die frühere Einmalanlage den Sparplan schlägt, spiegelt dann aber nicht das tatsächliche Börsengeschehen wider.

Hi Denis, danke für deinen Kommentar.

Du hast vollkommen Recht, es sollte auf einfache Art eine Möglichkeit verdeutlichen.

Für eine Detailanalyse müsste ich natürlich bei einem Sparplan jeden Monat heranziehen.

Bärenmärkte sind kürzer als Bullenmärkte, daher bin ich mir nicht sicher, ob deine obige Aussage auch tatsächlich in der Realität zutrifft und der Durchschnittkosteneffekt hier immer vorteilig ist. Meines Erachtens trägt der Durchschnittkosteneffekt wenn du lange Bärenmärkte hast in der Zeitperiode. Wenn diese nur kurzzeitig auftreten, glaube ich nicht, dass die Sparpläne besser rentieren.

Falls du eine Quelle hast die das analysiert hat, gerne hier posten :-).

Grüße

Rafael